Chứng khoán đảm bảo bằng tài sản – Asset-backed security (ABS)Chứng khoán đảm bảo bằng tài sản – Asset-backed security (ABS)

Chứng khoán bảo đảm bằng tài sản (asset-backed security – ABS) là một loại chứng khoán được phát hành trên cơ sở có sự đảm bảo bằng một tài sản hoặc một dòng tiền nào đó từ một nhóm tài sản gốc của người phát hành.

Đang xem: Tranche là gì trong tiếng việt? nghĩa của từ tranche

Cấu trúc của ABS gần như giống hệt MBS (mortgage-backed security – chứng khoán bảo đảm bằng thế chấp). Điểm khác biệt cơ bản giữa hai loại này là ở tài sản đảm bảo. Với MBS là bất động sản, còn với ABS là các dòng tiền, hay nói cách khác là các khoản mà doanh nghiệp có quyền hưởng trong tương lai như tiền trả góp mua ô tô, mua nhà; tiền lãi từ tài khoản thẻ tín dụng. Cũng vì sự khác nhau ở tài sản đảm bảo này mà chứng khoán bảo đảm bằng tài sản cũng có những đặc trưng riêng.

Thị trường ABS được phát triển từ những năm 1980s và ngày càng đóng vai trò quan trọng trong thị trường nợ. Trong post này, chúng ta sẽ tìm hiểu cấu trúc, cách thức hoạt động lợi ích cũng như các tính chất khác của ABS qua các ví dụ minh họa.

1.Cấu trúc:

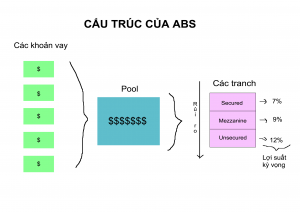

Có ba bên tham gia vào cấu trúc của ABS và MBS: người bán, tổ chức phát hành và nhà đầu tư.

Người bán là những công ty tạo ra các khoản nợ và bán lại cho tổ chức phát hành. Họ còn được coi như là người cung cấp dịch vụ, chịu trách nhiệm thu tiền gốc và lãi của người vay.Tổ chức phát hành mua các khoản vay từ người bán và “gom” (pool) chúng lại với nhau để phát hành cho nhà đầu tư. Những người này có thể là một công ty thứ ba hoặc là một công ty phục vụ mục đích đặc biệt (special purpose vehicle – SPV). ABS có lợi cho người bán vì những khoản nợ sẽ được loại bỏ khỏi bảng cân đối kế toán và được chuyển sang SPV.Các nhà đầu tư của ABS thường là những nhà đầu tư tổ chức. Họ sử dụng ABS để có được tỷ suất sinh lời cao hơn so với trái phiếu chính phủ, và còn để đa dạng hóa danh mục đầu tư của họ.

Xem thêm: Chỉ Số Ctr Là Gì – Ctr Bao Nhiêu Là Tốt

ABS đem lại nhiều lợi ích quan trọng. Chủ yếu nó cung cấp cho người cho vay một công cụ để có được tiền mặt với mục đích cho vay nhiều hơn, và nó cũng cung cấp cho các nhà đầu tư một công cụ để đầu tư vào một nhóm tài sản đã được đa dạng hóa.

2.Ví dụ minh họa:

Công ty XYZ hoạt động trong lĩnh vực cho vay để mua xe. Khi họ cho vay một khoản, họ đưa tiền mặt cho người vay, và người vay đồng ý sẽ trả lại khoản tiền đó kèm theo một mức lãi suất. Nhưng nếu công ty XYZ muốn cho vay nhiều hơn, họ cần có nhiều tiền hơn. Đây chính là nơi công dụng của ABS được phát huy.

Công ty XYZ có thể bán các khoản vay của họ cho công ty đầu tư ABC. Kết quả là, công ty XYZ nhận tiền để cho vay nhiều hơn, và họ chuyển những khoản vay từ bảng cân đối của họ sang bảng cân đối của công ty ABC.

ABC có thể nhóm các khoản vay này thành những tranche – gồm những khoản cho vay có đặc điểm chung như thời gian đáo hạn hay rủi ro vỡ nợ. Những tranche này sẽ có những mức độ rủi ro khác nhau, do đó đi kèm với lợi suất kỳ vọng khác nhau. ABC sau đó phát hành một loại chứng khoán tương tự như một trái phiếu cơ bản, và chào bán cho nhà đầu tư. Quá trình này được gọi là chứng khoán hóa (securitization).

ABS sẽ được mua bán ở trên sàn giao dịch, giống như những loại chứng khoán khác. ABS đại chúng phải thỏa mãn những yêu cầu và điều kiện của SEC (Ủy ban chứng khoán và hối đoái Mỹ). Những cơ quan xếp hạng tín dụng (như Moody’s hay S&P’s) có thể xếp hạng những chứng khoán này dựa vào xác suất dòng tiền được thực hiện. Do đó, có đôi lúc, ABS sẽ được xếp hạng còn cao hơn cả cơ quan phát hành; điều này phản ánh rủi ro liên quan tới độ chắc chắn của dòng tiền của ABS.

3.Các tính chất khác:

Một rủi ro đi kèm với ABS là rủi ro trả trước (prepayment risk – rủi ro này thường được gắn liền với MBS hơn). Rủi ro trả trước xảy ra khi người vay trả nhiều hơn số tiền yêu cầu hàng tháng, do đó làm giảm lãi suất của khoản vay. Rủi ro này có thể được xác định bởi nhiều yếu tố, chẳng hạn như sự khác biệt giữa lãi suất hiện tại và lãi suất cho vay. Nếu lãi suất hiện tại nhỏ hơn lãi suất cho vay đang được sử dụng trong ABS, xác suất để người vay tái cấu trúc lại khoản nợ của mình (nói cách khác là trả nợ sớm hơn để đi vay với chi phí rẻ hơn) sẽ cao lên. Để hạn chế rủi ro này, ABS có cấu trúc tranche, giúp phân tán rủi ro trả trước giữa các tranche. Nhà đầu tư có thể dựa vào khẩu vị rủi ro và kỳ vọng lợi suất để lựa chọn tranche cho mình.

Một loại rủi ro khác trong ABS là rủi ro vỡ nợ (credit risk). Đúng như cái tên của nó, rủi ro này xảy ra khi người đi vay không thể trả được khoản nợ của mình. ABS có cấu trúc credit tranche để đối phó với vấn đề này. Khi bất kỳ một tranche nào bị vỡ nợ, những subordinate hoặc junior tranche (tranche ở tầng dưới – rủi ro cao) sẽ hấp thụ hết những khoản lỗ cho đến giá trị của chúng trước, rổi sau đó mới đến những senior tranche (tranche ở tầng cao hơn). Dĩ nhiên, những tranche ở các tầng dưới sẽ có tỷ suất cao hơn những tranche ở tầng trên, vì chúng đi kèm với rủi ro cao hơn. Nhà đầu tư có thể dựa vào khẩu vị rủi ro và kỳ vọng lợi suất để lựa chọn tranch cho mình.