Chứng quyền có bảo đảm (Covered warrant – CW) là gì?

Chứng quyền có bảo đảm (Covered warrant – CW) là một loại chứng khoán có tài sản đảm bảo do Công ty chứng khoán phát hành và niêm yết trên Sàn giao dịch HSX. Nhà đầu tư trả phí cho CTCK để được quyền mua Chứng khoán cơ sở tại một mức giá và thời điểm xác định trước.

Đang xem: Hướng dẫn giao dịch chứng quyền có Đảm bảo là gì, chứng quyền

Chứng quyền có 2 loại là chứng quyền mua và chứng quyền bán. Tuy nhiên theo quy định hiện tại của UBCK và Sở giao dịch HSX thì các CTCK chỉ phép được phép phát hành Chứng quyền mua.

Các thông tin cơ bản của Chứng quyền

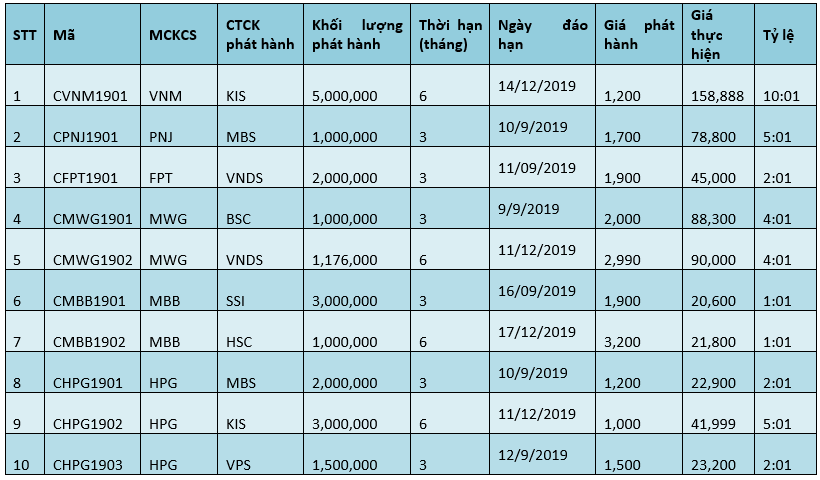

Theo quy định, CW có kỳ hạn từ 3-24 tháng. Các công ty chứng khoán trong đợt phát hành đầu tiên chủ yếu tập trung vào kỳ hạn 3 tháng, bên cạnh kỳ hạn 6 tháng.

Trong giai đoạn đầu, có 10 mã chứng quyền được HSX đưa vào giao dịch như sau:

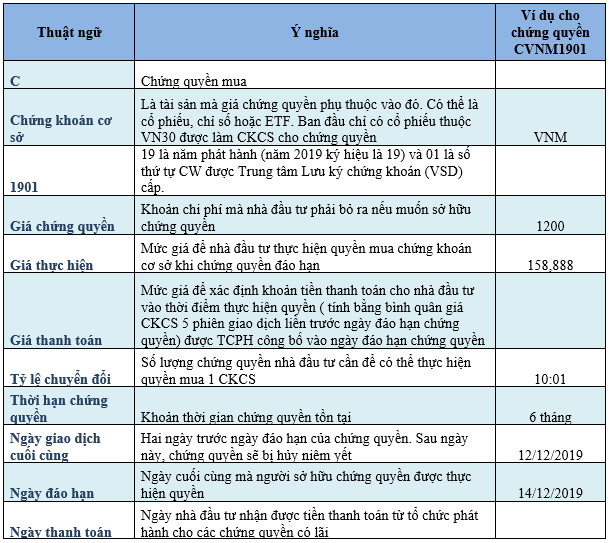

Cách đọc mã chứng quyền và giải thích các thuật ngữ

Giao dịch chứng quyền

Mua – Bán chứng quyền : Có 2 cách để nhà đầu tư mua chứng quyền: Mua trên thị trường sơ cấp ( đăng ký mua trực tiếp từ tổ chức phát hành ) hoặc mua trên thị trường thứ cấp ( mua trên sàn giao dịch sau khi chứng quyền niêm yết)

Tương tự với giao dịch mua, nếu muốn bán chứng quyền, nhà đầu tư có thể bán cho tổ chức phát hành, bán lại cho nhà đầu tư khác qua sàn giao dịch hoặc chờ đến ngày chứng quyền đáo hạn, TCPH sẽ hạch toán lời lỗ và thanh toán cho NĐT.

Tài khoản giao dịch: CW giao dịch như một cổ phiếu nên NĐT chứng quyền không cần mở mới tài khoản mà sử dụng chung tài khoản giao dịch chứng khoán cơ sở.

Thời gian giao dịch và các phiên đóng cửa, mở cửa sẽ tương tự như thời gian giao dịch cổ phiếu trên HOSE, với khối lượng giao dịch tối thiểu là 10 CW.

Thời gian thanh toán: Bù trừ đa phương, T+2

Giá tham chiếu: Giá đóng cửa phiên giao dịch hôm trước sẽ là giá tham chiếu cho phiên giao dịch hôm sau.

Giá trần/sàn của CW: được xác định theo công thức sau:

Giá trần/sàn CW = Giá tham chiếu CW +/- (Giá CKCS*Biên độ dao động) / Tỷ lệ chuyển đổi

Ví dụ:Giá CKCS 100,000 đồng, biên độ dao động 7%. Giá tham chiếu CW là 5,000 đồng, tỷ lệ chuyển đổi 2:1

Giá trần CW = 5,000 + (100,000*7%)/2 = 8,500 đồngGiá sàn CW = 5,000 – (100,000*7%)/2 = 1,500 đồng Ví dụ về Chứng quyền

Vậy số tiền nhà đầu tư A phải trả để mua 1,000 CW FPT là: 1000 * 1.900 = 1.900.000 đồng

Sau 02 tháng:

Giả sử giá một chứng quyền mua trên thị trường là 2.500 đồng. Quý khách có thể chốt lời bằng việc bán lại CW ngay thời điểm này trên sở Giao dịch chứng khoán.

Mức lời của Quý khách = 1000 x (2500-1900)= 600.000 đồng

Vào ngày đáo hạn:

Giả sử Quý khách nắm giữ đến ngày đáo hạn và giá thanh toán đối với cổ phiếu FPT là 60.000 đồng.

Tổ chức phát hành sẽ thanh toán cho Quý khách số tiền là: 1000/2(60.000-45000)=7.500.000 đồng

Mức sinh lời của Quý khách là:

7.500.000 đồng- 1.900.000 đồng ( tổng số tiền bỏ ra để sở hữu CW) = 5.600.000 đồng

Các trạng thái của Chứng quyền mua

Chứng quyền mua có 3 trạng thái: Trạng thái lãi, trạng thái hòa vốn và trạng thái lỗ.

Tại thời điểm đáo hạn nếu CW:

Trạng thái có lãi: NĐT được nhận phần lãi chênh lệchTrạng thái hòa vốn và trạng thái lỗ: NĐT không được nhận thanh toán chênh lệch

Trạng thái của chứng quyền không phải là Lãi/lỗ của nhà đầu tư. Để tính lãi lỗ tại đáo hạn, nhà đầu tư sử dụng số tiền được nhận từ CTCK trừ đi chi phí vốn mua CW.

Các yếu tố ảnh hưởng đến giá CWGiá thị trường của chứng khoán cơ sở và giá thực hiện quyền:là hai yếu tố quan trọng để xác định giá trị nội tại của chứng quyền. Mức độ chênh lệch của hai yếu tố này sẽ tác động trực tiếp đến giá CW.

Xem thêm: Southside Là Gì – Chương Trình Mem Hỏi Page Trả

Thời gian đáo hạn:thể hiện giá trị thời gian của CW, thời gian đáo hạn của CW càng dài thì giá trị của CW càng cao.Biến động giá chứng khoán cơ sở:là mức độ dao động giá của chứng khoán cơ sở. Nếu chứng khoán cơ sở có biên độ dao động giá càng cao thì khả năng tạo ra lợi nhuận của nhà đầu tư càng lớn (có nghĩa là nhiều khả năng xảy ra chênh lệch giữa giá chứng khoán cơ sở và giá thực hiện quyền), do đó giá của CW cũng cao.Lãi suất:Việc lãi suất tăng/giảm cũng tác động đến việc xác định giá của CW. Ví dụ: khi nhà đầu tư mua một chứng quyền mua, nhà đầu tư đã trì hoãn việc thanh toán giá thực hiện cho đến ngày đáo hạn. Việc trì hoãn này đã tiết kiệm cho nhà đầu tư một khoản tiền so với việc trực tiếp mua chứng khoán cơ sở và khoản tiết kiệm này được hưởng thu nhập từ lãi suất. Khi lãi suất tăng, khoản thu nhập của nhà đầu tư sẽ lớn hơn. Do đó, nhà đầu tư phải trả nhiều tiền hơn cho CW mua và ít hơn đối với CW bán. Lợi ích, rủi ro đầu tư vào chứng quyền

Lợi ích:

Tỷ suất sinh lợi cao:CW có biên độ dao động giá lớn, về lý thuyết giá CW có thể biến động 100%-200% hoặc hơn trong 1 ngày. Vậy kể từ khi NĐT mua CW đến ngày CW về (T+2) hoàn toàn có thể nhân đôi, nhân ba tài khoản. Điều này là không thể với Chứng khoán cơ sở do biên độ dao động 1 ngày chỉ là 7%-15% tùy vào sàn giao dịch HNX, HSX hay UpcomXác định mức lỗ tối đa, lãi không giới hạn: nếu như giá chứng khoán cơ sở không đi theo dự kiến thì nhà đầu tư chỉ chịu lỗ tối đa bằng với phần phí mua chứng quyền. Phần phí này chỉ bằng 7%-15% giá mua CKCS.Giao dịch dễ dàng, tương tự như chứng khoán cơ sở: nhà đầu tư có thể mua bán chứng quyền trên tài khoản chứng khoán cơ sở mà không cần mở tài khoản mới. NĐT không cần mở tài khoản Chứng khoán tại CTCK phát hành CW vẫn có thể giao dịch được CW đó trên sàn.Vốn đầu tư thấp so với mua chứng khoán cơ sở: thay vì phải bỏ ra một số tiền lớn để mua chứng khoán cơ sở, nhà đầu tư có thể mua chứng quyền với mức vốn bỏ ra chỉ bằng một phần nhỏ (7%-15%).Không giới hạn tỷ lệ sở hữu của nhà đầu tư nước ngoài: thanh toán tại ngày đáo hạn bằng tiền mặt do đó nhà đầu tư nước ngoài có thể tham gia mua chứng quyền của những cổ phiếu đã hết room.

Rủi ro:

Mất phí mua chứng quyền: nếu như tại ngày đáo hạn giá thanh toán (bình quân 5 phiên giao dịch cuối cùng trước ngày đáo hạn) nhỏ hơn hoặc bằng giá thực hiện chứng quyền đối với chứng quyền mua thì nhà đầu tư sẽ không được nhận thanh toán chênh lệch và mất toàn bộ phần phí mua chứng quyền.Biến động mạnh theo giá chứng khoán cơ sở:do chứng quyền có đòn bẩy cao nên giá chứng quyền biến động mạnh theo giá chứng khoán cơ sở. Ví dụ, giá cổ phiếu A là 100 nghìn có biên độ giá trong ngày từ 93 – 107, giá chứng quyền của cổ phiếu A là 8 nghìn có biên độ giá trần sàn từ 1 – 15 nghìn.Vòng đời giới hạn:tại thời điểm đáo hạn nhà đầu tư sẽ nhận được phần lãi chênh lệch (nếu có) từ Tổ chức phát hành CW. Sau đáo hạn, CW sẽ không còn niêm yết trên sàn chứng khoán và không còn giá trị.

Xem thêm: Áo Flannel Là Gì – Mặc Và Phối Áo Flannel Sao Cho Đẹp

Tổ chức phát hành mất khả năng thanh toán:Tổ chức phát hành có nghĩa vụ bắt buộc thanh toán phần chênh lệch lãi cho nhà đầu tư tại thời điểm đáo hạn do đó nhà đầu tư chịu rủi ro không nhận được phần này nếu tổ chức phát hành mất khả năng thanh toán. Để bảo vệ nhà đầu tư, Ủy ban chứng khoán đưa ra quy định phòng ngừa rủi ro và đặt cọc thanh toán như sau: Tổ chức phát hành phải mua vào chứng khoán cơ sở để phòng ngừa rủi ro giá lên cho chứng quyền mua và phải đặt cọc 50% số tiền thu được từ phát hành chứng quyền.